Как отразить в учете полученный от банка краткосрочный кредит в программе 1С:Бухгалтерия 8?

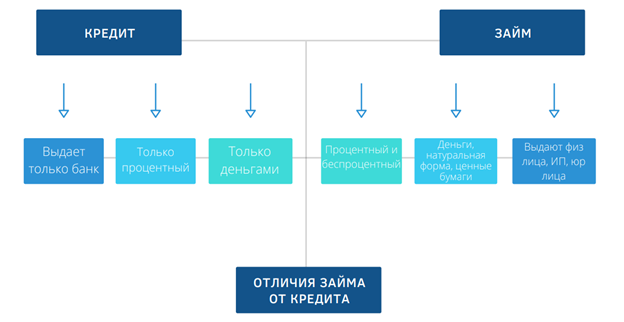

Сразу заметим, что кредит и заем – это разные понятия, существенно отличающиеся друг от друга. Незнание основных отличий может привести к ошибкам в учете.

Для наглядности мы собрали информацию на схеме (см. рис. 1).

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 1. Отличия займа от кредита

Еще одним важным моментом является налоговый учет кредитов и займов. Остановимся на данном вопросе и поговорим о нем немного подробнее.

Итак, в соответствии с Налоговым Кодексом РФ полученные кредиты и займы не являются доходом для целей налога на прибыль. В свою очередь выданные кредиты и займы не будут являться расходами. Также не будут признаваться доходами и расходами средства, которые были получены или выплачены в счет погашения кредита или займа.

Ситуация с процентами несколько иная.

Суммы процентов (начисленных и уплаченных) являются внереализационными расходами и отражаются в расходах:

-

Концом каждого месяца;

-

Датой погашения кредита (при полной выплате).

Сумма полученных процентов будет признаваться внереализационными доходами.

Отсрочьте визит в налоговую!

Выдаем электронные подписи на 15 месяцев по цене 12-ти.

Разобравшись с теоретической частью вопроса, перейдем к его отражению в программе.

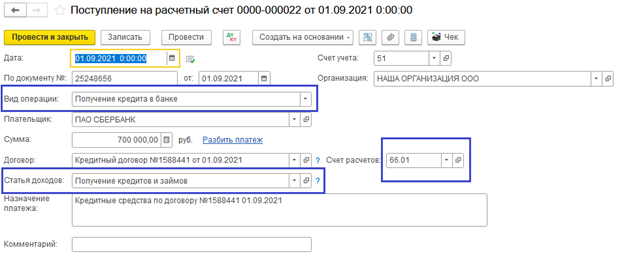

Итак, ООО «Наша организация» получила краткосрочный кредит от банка в размере 700 000 рублей сроком на 12 месяцев под 15% годовых.

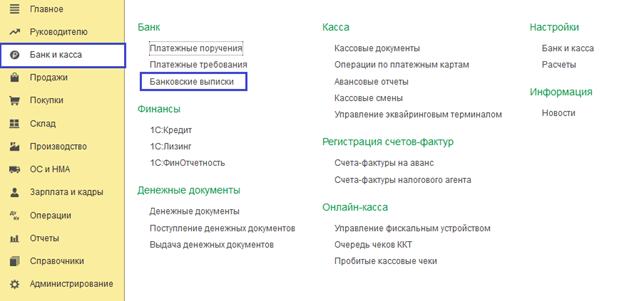

Отразим поступление денежных средств на расчетный счет организации (см. рис. 2).

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 2. Банк и касса

Для этого используем документ «Поступление на расчетный счет».

Здесь нужно обратить внимание на выделенные строки. Так операция будет «Получение кредита в банке», а счет нужно использовать 66.01 (см. рис. 3).

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 3. Документ «Поступление на расчетный счет»

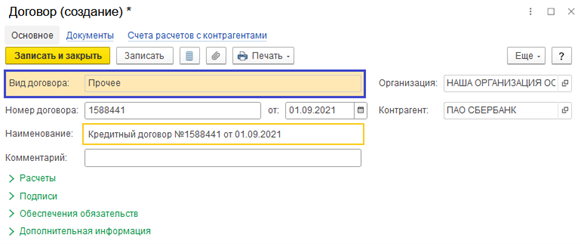

Что касается договора с банком-кредитором, то его вид должен быть – «Прочее» (см. рис. 4).

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 4. Вид договора с банком-кредитором

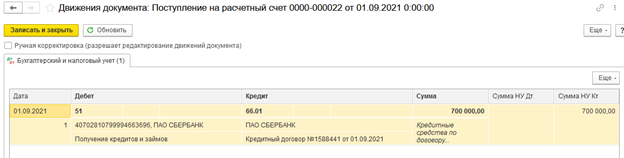

Посмотрим сформированные программой бухгалтерские записи. Видим, что операция по поступлению денежных средств отражена корректно (см. рис. 5).

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 5. Движения документа: Поступление на расчетный счет

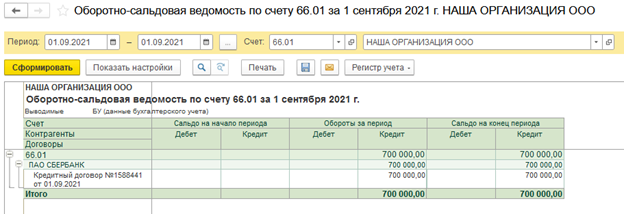

В оборотно-сальдовой ведомости по счету 66.01 наблюдаем образовавшуюся задолженность ООО «Наша организация» перед банком (см. рис. 6).

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 6. Оборотно-сальдовая ведомость

Далее произведем начисление процентов за первый месяц – сентябрь 2021г.

Напомним, что проценты по кредиту исчисляются со следующего дня после получения денежных средств заемщиком.

По условиям кредитного договора с банком начисленные проценты погашаются организацией ежемесячно.

Ниже представлена формула для расчета суммы процентов по кредиту (см. рис. 7).

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 7. Формула для начисления процентов по кредиту

В нашем примере кредит был получен 01 сентября 2021 года. Следовательно, расчет суммы процентов за сентябрь 2021 года будет выглядеть так:

700 000 х 15% х 29/365 = 8 342,47 рублей.

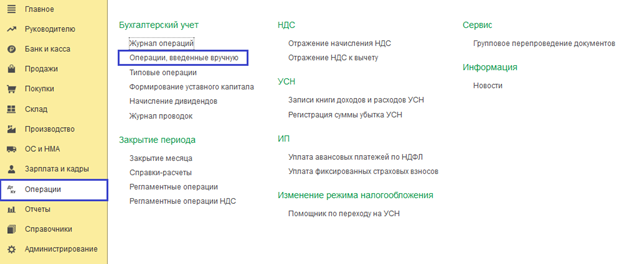

Для отражения данной операции в программе не существует специального документа, поэтому отразим ее с помощью «Операция, введенная вручную» (см. рис. 8).

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 8. Операция, введенная вручную

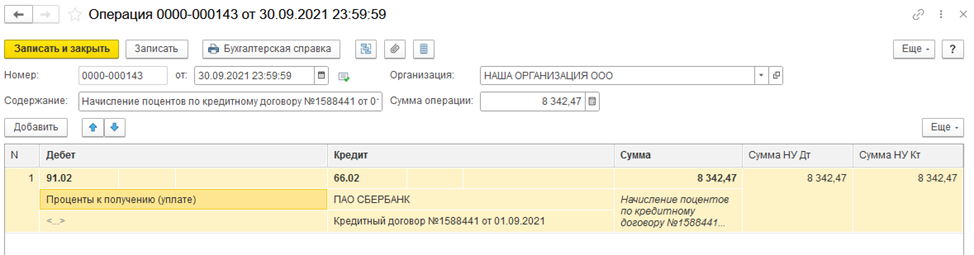

Итак, в нашем случае будет уместна следующая бухгалтерская проводка: Дт 91.02 Кт 66.02 (см. рис. 9).

Заметим, что в бухгалтерском учете данные расходы будут отражены как прочие. Что же касается налогового учета, то здесь расходы будут включены в состав внереализационных.

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 9. Бухгалтерская проводка: Дт 91.02 Кт 66.02

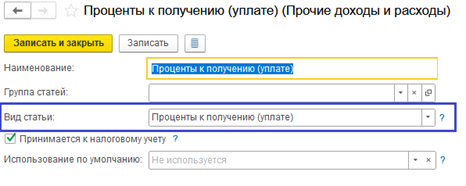

Строка «Прочие доходы и расходы» должна быть заполнена следующим образом (см. рис. 10):

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 10. Строка «Прочие доходы и расходы»

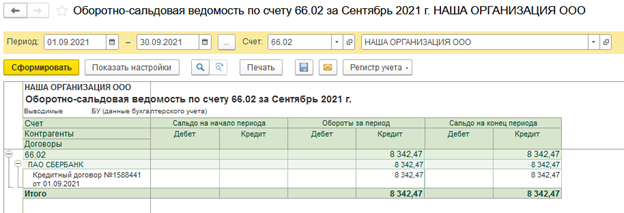

Сформировав оборотно-сальдовую ведомость, можно проконтролировать отражение в учете начисленных процентов (см. рис. 11).

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 11. Оборотно-сальдовая ведомость

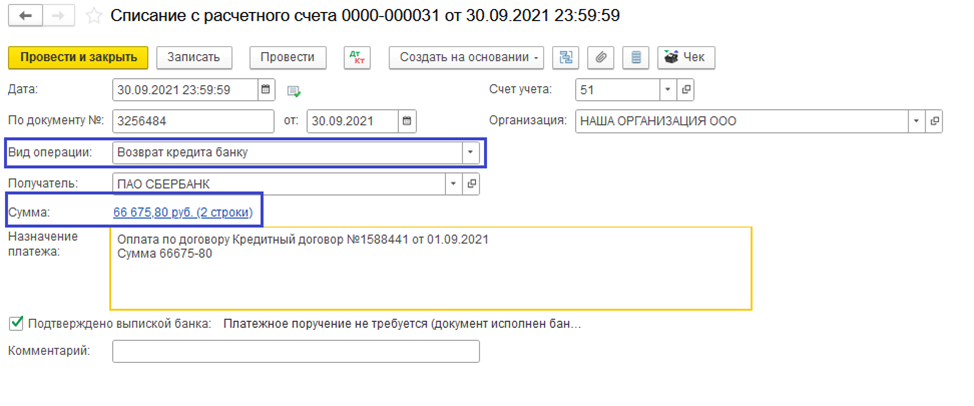

Далее выплатим банку проценты по кредиту и погасим часть долга (см. рис. 12). В программе это можно сделать одним документом «Списание с расчетного счета». Данный документ можно сформировать на основании платежного поручения или же выгрузить из «Клиент-банк».

Обратим внимание на вид, он должен соответствовать «Возврат кредита банку».

Подробнее остановимся на поле сумма и произведем разбивку платежа. Для этого нужно перейти по гиперссылке «Разбить платеж» в форму «Разбивка платежа».

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 12. Погашение процентов по кредиту и части долга

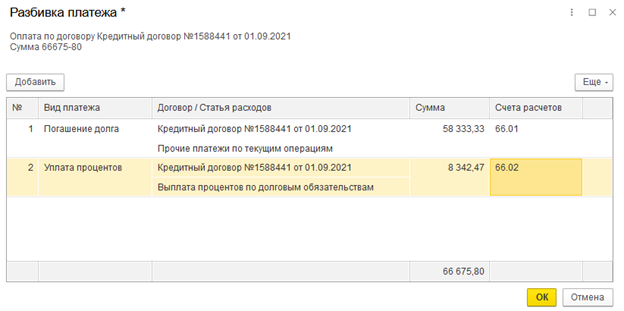

Здесь создадим нужное нам количество записей, обращая пристальное внимание на вид платежа (см. рис. 13).

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 13. Создание записей

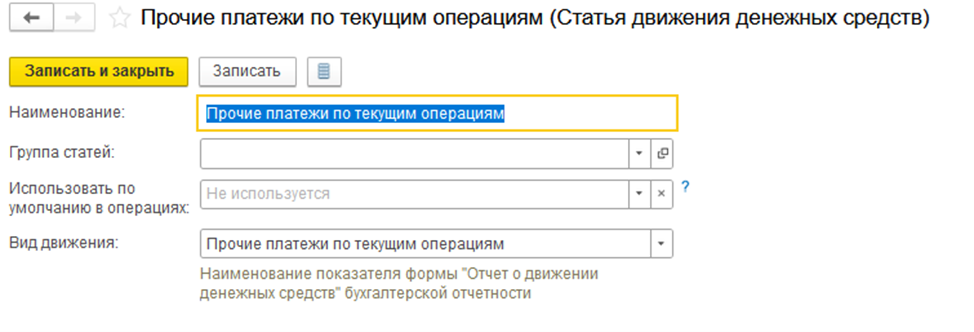

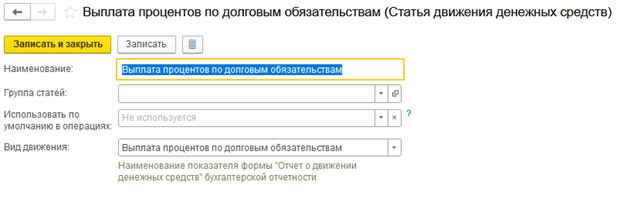

Посмотрим, как выглядят статьи движения денежных средств (см. рис. 14-15).

Если в программе нет подходящих статей, то пользователю необходимо их создать самостоятельно

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 14. Статья движения денежных средств по текущим операциям

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 15. Статья движения денежных средств по долговым обязательствам

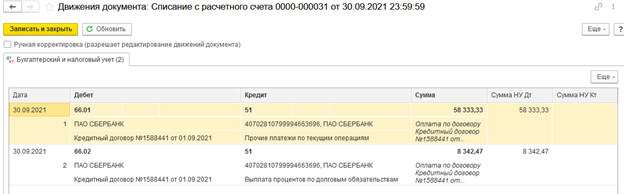

Видим, что документ сформировал сразу две проводки (см. рис. 16). Одна по оплате долга, другая по оплате процентов.

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 16. Сформированные проводки

За следующие месяцы выплата и начисление происходит аналогичным образом.

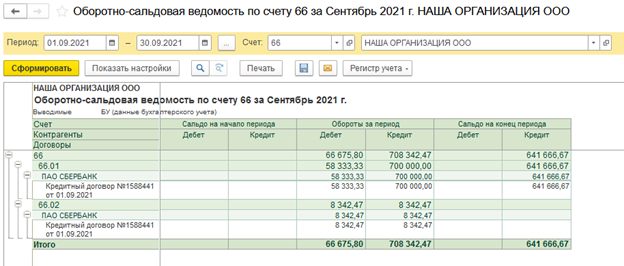

Снова сформируем оборотно-сальдовую ведомость по счету 66 за сентябрь 2021 года (см. рис. 17) и проконтролируем отражение совершенных нами операций. Видим, что задолженность перед банком уменьшилась и начисленные проценты были выплачены.

Нажмите на изображение, чтобы увеличить

Нажмите на изображение, чтобы увеличить

Рис. 17. Оборотно-сальдовая ведомость по счету 66

Таким образом в программе 1С:Бухгалтерия 8 реализован механизм учета кредитов.

Переходите на электронный документооборот!

Все входящие бесплатно, на исходящие действуют

выгодные тарифы.